最近一段时间量化类基金表现很好很多投资者开始关注某些热门基金还经常上各种基金社区的热搜对比之下就是之前一些主动权益基金表现非常拉胯这与前几年主动权益基金一枝独秀的情况很不一样因此很多投资者也开始纳闷为什么最近主动基金经理不行了以及一个衍生的问题主动和量化基金该如何择时和轮动呢

今天分享的研报内容是长江证券-量化VS主动何时占优

核心结论

总结来看量化基金在

• 市场无主线行情快速行业轮动下易走出超额主动权益基金的较好表现

• 中小盘股占优风格配置机会较好时也有配置价值

下面来看看具体的分析过程

构建指数

为了可续地对比主动和量化基金的表现首先需要去构建一个量化基金指数

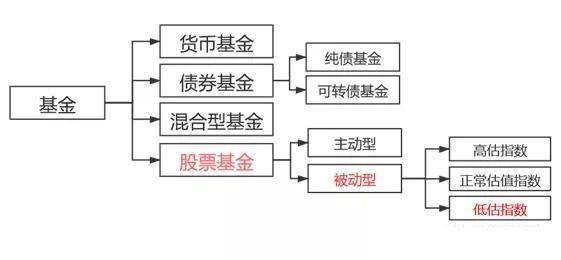

从权益基金中挑选出名称和招募计划方案中带量化相关标记的基金作为基础选池同时考虑到量化产品中有被动主动量化及指数增强从量化基金中剔除被动型产品和指数增强产品筛选出主动型量化基金同样地以等权的方式编制成为主动量化基金等权指数

上面的挑选方法有一个不足那就是某些带有多因子的可能也是量化策略比如国金量化多因子从数量和市值来看主动股票基金远大于主动量化基金

下面是不同类型基金指数的整体走势从长期来看主动股票基金表现最好其次是主动量化基金再就是量化基金

从每年收益来看主动量化基金在 2014-2016 年2022 年上半年和今年以来相较主动权益基金均存在超额收益主动量化和主动权益并不存在谁一直碾压谁的情况中间存在交替领先的情况

下面从行业风格轮动大小盘成长价值的视角来分析哪种环境下量化还是主动占优

轮动视角

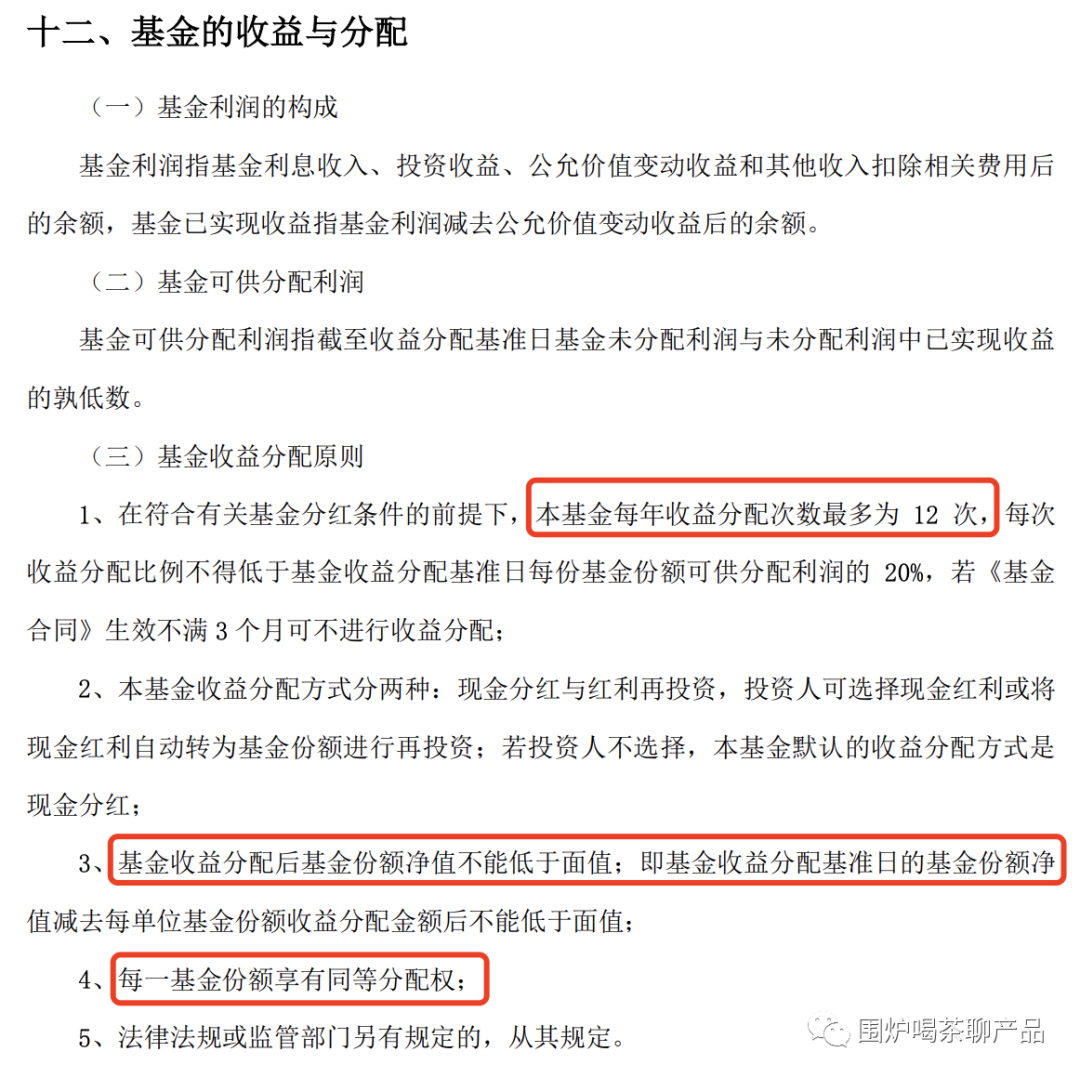

这里研报的内容可能出现了错误原文的结论是

从结果来看量化基金在行业处于快速轮动时相对主动股票基金存在一定的超额收益年化超额收益率接近 1.4%累计超额收益 22%在行业轮动放缓的区间主动量化基金则存在较为明显的劣势

但你如果仔细查看图有超额收益的时候图片上反而是轮动速度比较慢的时候所以这个结论我暂时表示一定的质疑

从风格轮动的视角也有类似的问题表述和图片内容并不一样

与行业轮动相反主动量化基金在风格上的偏斜使得其在风格轮动速度较快时往往表现不及主动股票基金而在市场青睐某一特定风格时则相对占优

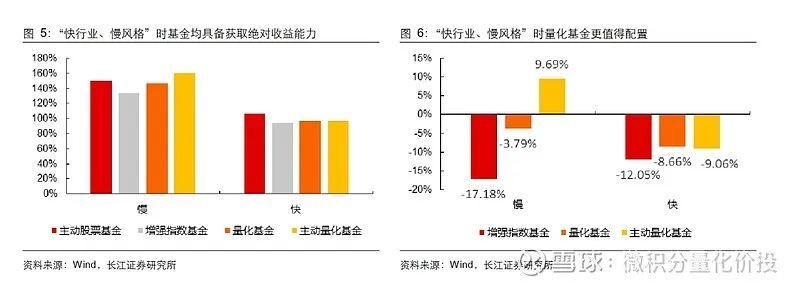

研报的结论是在快行业慢风格的时候比较具备绝对收益能力超额收益更高更有配置价值

抛开上面的分析从我个人的理解来看量化基金在行业或者风格快速轮动的时候应该占优因为量化会有一些趋势跟踪策略趋势变了很容易做切换对于主动基金很多主动基金有自己的能力圈比如消费科技新能源行业或者风格的切换他们很有可能不跟或者等跌了很多跌到他们都开始怀疑自己信仰的时候才会去主动调整

小市值行情

从多因子的角度来看市值因子小市值无论是A股美股长期来看都是一个有效的因子但就是波动比较大风格切换的时候回撤会很大

从长江分析的结果来看主动基金在超小盘指数占优中相对收益更好年化收益超过主动股票基金指数约 3.2%

从量化基金与主动股票基金的走势来看2019年之前差距并不大两者拉开差距主要是在2019-2021年这个阶段刚好是抱团行情市场偏向于大盘成长风格

收益归因

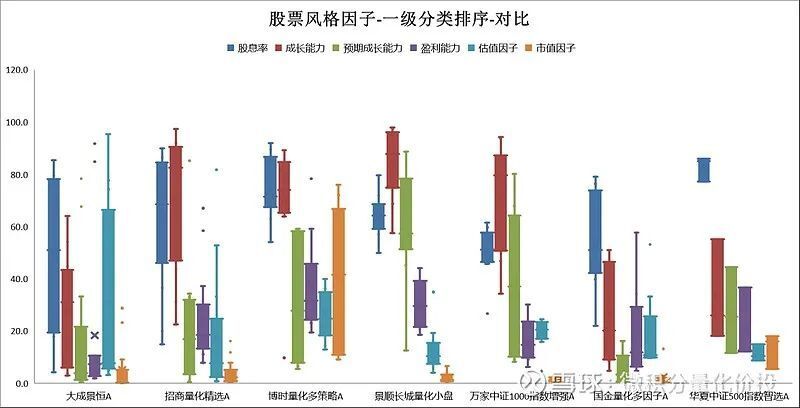

从归因来看主动权益基金主要是大盘成长风格的暴露只有很少部分在价值风格倾斜

但主动量化基金在整体大小盘风格上呈现出一定的小盘偏斜在成长价值维度上相对主动股票基金在价值上暴露更多

所以当市场倾向于小盘价值风格的时候小盘风格相对来说更加占优

另外我分析了几个量化基金确实在小市值暴露了比较明显在价值因子股息率上都有比较稳定的暴露

总结

从这篇研报来看在市场处于小盘风格尤其是小盘价值风格的时候相对来说比较占优至于轮动的视角研报的结论和提供的数据存在一定的冲突所以对于轮动方面的结论我表示怀疑但从我个人的理解来看快速的轮动行情可能量化相对于主动会会更有优势一点

如果考虑优先级的话我认为是小盘 > 价值 > 轮动